De vooruitzichten voor de Nederlandse pluimveesector blijven gunstig. Voerprijzen dalen verder en concurrerend vlees zoals varkensvlees en rundvlees blijven relatief prijzig. Omdat ook de prijzen van kip licht zullen dalen, blijft de vraag onverminderd hoog. Een mogelijke uitbraak van vogelgriep in de pluimveesector in Brazilië, kan deze vooruitzichten nog veranderen. Dit kan positief uitpakken voor pluimveehouders in Europa. Dat meldt de Rabobank in haar kwartaalupdate over de vleeskuikensector.

Aanhoudend positieve marktsituatie

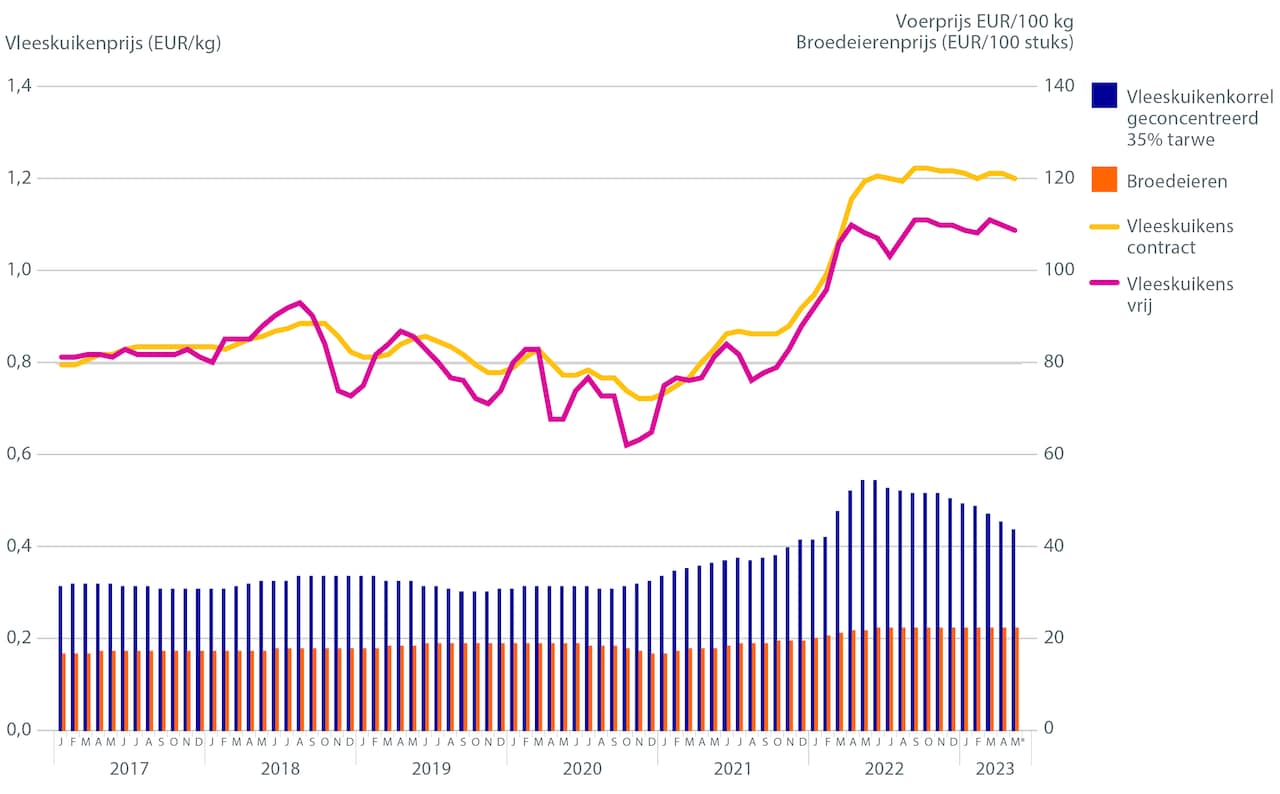

De Nederlandse markt voor pluimveevlees blijft relatief sterk en is wat verbeterd sinds het begin van het jaar, met ook seizoensmatig een hogere vraag naar kip. Prijzen voor vleeskuikens zijn al enige tijd relatief stabiel met een lichte prijsdruk begin juni. Positief is dat voerprijzen juist fors zijn gedaald ten opzichte van afgelopen jaar. Voerprijzen liggen nu 11% onder het niveau van januari 2023 en 20% onder het niveau van mei vorig jaar. Broedeiprijzen waren afgelopen jaar gestegen door hogere vraag uit het Midden-Oosten en Noord-Afrika, maar dalen nu.

Figuur 1: prijsontwikkeling vleeskuikens in Nederland versus voer en broedeierenprijs

De prijspositie in de markt voor kip is aan het verbeteren, met name door aanhoudend hoge rundvleesprijzen en sterk stijgende varkensprijzen. Dit geeft aanvullende prijssteun in de markt voor kip, zowel in de huishoudelijke markt als in de exportmarkt, aldus Jeroen van den Hurk en Nan-Dirk Mulder in hun rapportage.

De prijzen van delen kip stonden met name in het eerste kwartaal van dit jaar wat onder druk, toen de Poolse productie weer richting volle capaciteit ging en Oekraïne haar exportvolumes verder opvoerde. Met name borstvleesprijzen daalden, terwijl prijzen voor donkere delen zoals poten, vleugels en voeten, goed stand hielden. In het tweede kwartaal van 2023 herstelde dit wat: traditioneel gezien ligt in deze periode de vraag wat hoger en de aanbodgroei wat lager. Prijzen van delen liggen echter nog boven het niveau van zomer vorig jaar.

De prijzen van broedeieren dalen door verminderde vraag op de exportmarkten in Noord-Afrika en het Midden-Oosten en meer concurrentie. Een aantal landen, zoals Saudi-Arabië en Irak, ontwikkelt eigen grootouderdierproductie waardoor de vraag afneemt. De druk van vogelgriep in het Midden-Oosten op productie was lager, terwijl Turkije en een aantal Centraal-Europese markten meer concurreerden in prijs. Dit kan snel weer veranderen als er vogelgriep uitbreekt, maar leidt op het moment tot prijsdruk op broedeiprijzen.

Afzet kip onder druk

Aan de vraagkant staat de afzet van kip in Nederland onder druk. De huishoudelijke consumptie van kip in de periode januari-april 2023 lag ongeveer 10% onder het niveau van vorig jaar. Daarentegen steeg de verkoopwaarde van het verse pluimveevleesschap met meer dan 10%, door hogere kosten en de omschakeling richting kip met 1 ster Beter Leven-keurmerk.

“De export naar Duitsland steeg in het eerste kwartaal van 2023 met ongeveer 2%, de export naar het Verenigd Koninkrijk met 3%.”

Verder zeggen Jeroen van den Hurk en Nan-Dirk Mulder dat de export van Nederlandse kip naar de twee belangrijkste exportmarkten relatief goed bleef, ten opzichte van de vraag in Nederland die wat onder druk staat vanwege de dure concepten. De export naar Duitsland steeg in het eerste kwartaal van 2023 met ongeveer 2%, terwijl de export naar het Verenigd Koninkrijk (VK) steeg met 3%, na dalingen in 2022. Met name de groei in export naar het VK is belangrijk, aangezien hier vanuit Nederland traditioneel een sterke focus op ligt. Deze stond na Brexit onder druk. Het is nog afwachten of dit een blijvende trend is, gezien de omvangrijke investeringen in uitbreiding binnen het VK in de afgelopen jaren. Het geeft wel aan dat de concurrentiepositie van Nederland nog steeds sterk is. Polen, de belangrijkste concurrent van Nederland op deze markt, heeft haar aandeel in de VK de afgelopen maanden niet kunnen uitbreiden.

Aanbod van kip aanhoudend krap met lagere kostprijs

De relatief hoge prijzen voor vleeskuikens zijn in belangrijke mate veroorzaakt door een aanhoudend krap aanbod. Het aanbod van pluimveevlees in Europa blijft onder druk staan, met name door de aanhoudende druk van vogelgriep en hoge voerkosten. In vergelijking met het lage niveau van het eerste kwartaal van 2022 is de productie van vleeskuikens in het eerste kwartaal van 2023 met ongeveer 4% gestegen. Als we dit vergelijken met het pre-coronapandemie jaar 2019, is de totale productie slechts met 1% gestegen. Er is al een tijdje nauwelijks sprake van groei in productie (zie figuur 2).

Figuur 2: aanbod van pluimveevlees in Europese markt

Van andere pluimveesoorten, zoals kalkoen en eend, is de productie in Europa in het eerste kwartaal van 2023 opnieuw gedaald. De productie van kalkoen ligt 12% onder het niveau van 2019, terwijl de productie van eend zelfs 30% lager ligt dan in 2019. Voor beide sectoren komt dit voornamelijk door de vogelgriep en de hogere risico’s die deze sectoren lopen, geven Jeroen van den Hurk en Nan-Dirk Mulder aan in hun rapportage.

Vogelgriep is een blijvend risico voor de pluimveesector. Zo stond in de afgelopen maanden de productie in Centraal-Europa en Frankrijk onder hoge druk door vogelgriepuitbraken. In Noordwest-Europa is het aantal uitbraken relatief beperkt gebleven.

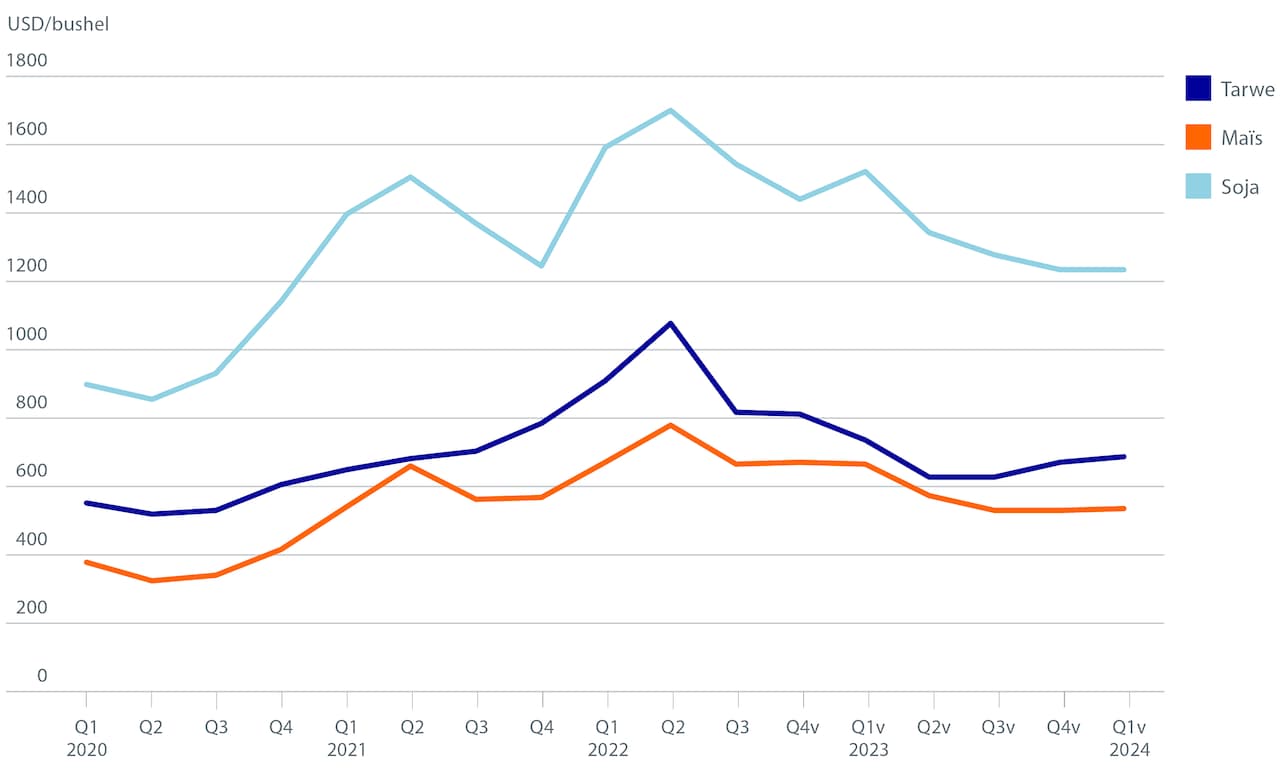

Voerprijzen zijn dit jaar al met ruim 10% gedaald (ten opzichte van 2022) en blijven naar verwachting licht dalen. Deze prijsdaling is in belangrijke mate gelinkt aan het ruimere aanbod op wereldmarkten voor granen- en oliezaden. We verwachten dat de wereldprijzen voor granen- en oliezaden geleidelijk verder dalen (zie figuur 3). Ook verwachten we dat de voerkosten over 2023 ruim 15% onder het historisch hoge niveau van 2022 liggen.

Figuur 3: vooruitzichten voor tarwe, maïs en sojaboon prijzen op de wereldmarkt

Dat de graan- en oliezadenprijzen lager zijn, heeft verschillende oorzaken. Waaronder de recordoogst van Braziliaanse maïs en sojabonen en lagere kunstmestprijzen (wat zal leiden tot een hoger kunstmestgebruik van landbouwbedrijven met betere opbrengsten). Ook spelen vrij goede oogstvooruitzichten voor tarwe voor Europa mee, door een relatief milde winter, en het feit dat Rusland tegen concurrerende prijzen granen verkoopt op wereldmarkten. Aan de vraagzijde staat de vraag deels onder druk, vooral in China, vanwege een relatief zwakke economische context. Het Amerikaanse ministerie van landbouw, het USDA, heeft zijn eerste prognoses gemaakt voor de productie van maïs en sojabonen dit oogstjaar. Ook zij verwachten record productieniveaus in de VS, een andere factor voor lagere marktprijzen voor veevoedergrondstoffen.

Import van kip blijft toenemen vanuit Oekraïne en Brazilië

De totale import van kip in de 27 EU-landen is in het eerste kwartaal van 2023 met 25% gestegen tot 220.000 ton, ten opzichte van het eerste kwartaal van 2022 (zie figuur 4). Er heeft een forse verschuiving in land van herkomst plaatsgevonden. Import uit het VK is meer dan gehalveerd tot slechts 25.000 ton, terwijl import uit Oekraïne is verdrievoudigd tot 65.000 ton. Ook import uit Brazilië (+30% tot 75.000 ton) en Thailand (+30% tot 45.000 ton) zijn snel gestegen. De snelle groei van invoer uit Oekraïne, sinds het tijdelijk opheffen van importbeperkingen als steun voor een land in oorlog, heeft impact op de markt. Dit komt vooral doordat er een fors deel verse kip is dat, in tegenstelling tot de bevroren producten uit Thailand en Brazilië, direct concurreert met Europees aanbod. Het is daardoor een van de redenen waardoor de borstvleesmarkt wat achter is gebleven bij die van donker kippenvlees.

Figuur 4: import van pluimveevlees in Europa per kwartaal

Nederlandse sector in de ban van impact uitkoopregeling

Op 12 juni zijn de uitkoopregelingen voor piekbelasters van de overheid aangekondigd, de LBV en LBV+. Vanaf 3 juli staan deze open voor deelname. Ongetwijfeld raken deze opkoopregelingen ook de (vlees)pluimveehouderij, vertellen Jeroen van den Hurk en Nan-Dirk Mulder. In het overzicht van de RIVM worden 542 pluimveebedrijven (30% totaal aantal pluimveebedrijven in Nederland) als piekbelaster aangemerkt . In hoeverre dit het aanbod van pluimveevlees gaat raken is nu nog onduidelijk. Als een piekbelaster niet deelneemt aan een van de regelingen, moet er óf fors gereduceerd worden in ammoniakemissie óf moeten er maatregelen genomen worden die passen binnen de voor het betreffende gebied geldende plan van aanpak. De haalbaarheid en betaalbaarheid van beide opties zijn nu nog onzeker. Om hierover een gefundeerd besluit te nemen, moet daar meer duidelijkheid over komen. Ook voor bedrijven die geen piekbelaster zijn, gaat een reductieopgave gelden. Deze zal uit de gebiedsplannen naar voren moeten komen.

Een dalend aantal pluimveebedrijven heeft ook gevolgen voor de ketenpartners. Hierdoor daalt namelijk het afzet- of aanvoerperspectief. Bij de toeleverende en verwerkende industrie (voer en slacht/verwerking) binnen de pluimveevleesketen heeft vanaf 2020 al een flinke consolidatie plaatsgevonden. De verwachting is dat de uitkoopregeling tot beperkte verdere consolidatie leidt.

Bron: Rabobank